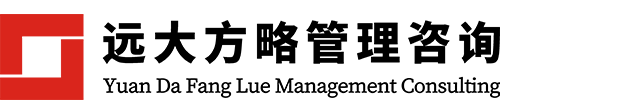

国内互联网渗透率已达较高水平,流量红利基本见顶。根据 Questmobile,截至 2022 年 12 月,中国移动互联网月活跃用户规模达到 12.03 亿,根据第七次人口普查数据,我国 10-79 岁人口约 12.09 亿,互联网用户渗透率已达较高水平。2022 年 6 月,移动社交/ 移动购物/系统工 App MAU 分别达 11.43/11.36/10.45 亿(Questmobile),腾讯系/头条系/阿里系/百度系 App 渗透率分别达98.6%/89.5%/96.2%/91.8%(月狐数据),头部平台渗透率接近天花板,流量红利基本见顶。

国内增长放缓

电商出海探寻第二曲线

国内电商行业增长放缓,平台出海成必然选择。2022Q3,阿里巴巴/拼多多年度活跃消费者(AAU)已达 9.03/8.82 亿,用户渗透率达 80%,国内网零渗透率也已达 31%的较 高水平。我国电商行业整体已从前期的快速增长逐渐进入平稳发展期,根据商务部,2025 年,我国网上零售额预计将达 17 万元,2020-2025 年 CAGR 约 7.6%。随着国内电商行 业的流量红利见顶,内生增长趋缓,出海成为各公司获取业绩增量的重要途径。

政策利好频出,大力支持跨境电商行业发展。2020 年受疫情影响以来,跨境电商成为推动我国外贸转型升级、打造新经济增长点的重要驱动,国家在海外仓建设、人才培养、 企业权益保护、金融服务、退(免)税等方面密集出台相应政策,全方位支持跨境电商发展。同时,2022 年底的中央经济会议也提出支持平台企业在国际竞争中大显身手。在政策的大力支持下,跨境电商行业有望维持高景气。根据《“十四五”商务发展规划》,到 2025 年,跨境电商等新业态的外贸占比将提升至 10%。

经营环境边际好转,商家积极应对规避风险。2021 年,欧盟取消关税豁免、俄乌危机、海运费上涨、亚马逊“封号潮”等因素拉升商家经营成本,导致跨境电商行业发展受阻。但 2022 下半年以来随着运费价格明显回落、美国延长 352 项中国商品的关税豁免有效期、新兴发展中国家仍呈现较高的消费活力等,行业亦展现出边际转好的趋势。同时,跨境电商企业通过加强合规经营、深入布局海外生产基地、转轨独立站等方式积极应对风 险,展现出较强的生存韧性。

全球消费线上化趋势明确

中国跨境电商 万亿市场可期

● 全球消费线上化趋势明确 新市场新模式驱动增长

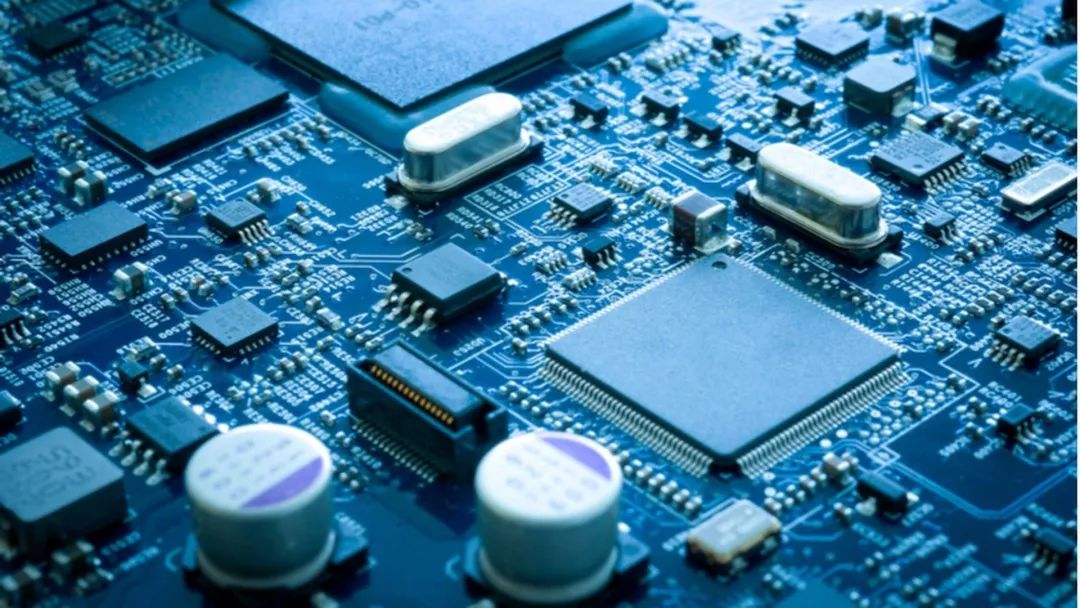

疫后消费线上化趋势延续,2026 年全球电商渗透率有望达 24%。疫情加速培育全球用户电商消费习惯,根据 eMarketer,全球电商市场规模 2019-2021 年 CAGR 为 22%。尽管全球疫情已进入常态化防控阶段,但消费者线上购物的习惯仍然得以保持,根据相关数据显示,疫情后依然会偏好线上购物的用户数在不同品类提升 5%-15%。消费线上化趋势下,根据 eMarketer,预计 2026 年全球电商市场规模有望达 8.1 万亿美元,2022-2026 年 CAGR 为 9%,2026 年全球电商渗透率有望达 24%。

欧美电商市场发展成熟,高消费力支撑稳健基本盘。以北美市场为例,2021 年,美国电商用户达 2.1 亿,渗透率达 83.2%。尽管电商用户的渗透已较为充分,但居民整体消费能力领先。2021年,北美地区人均 GDP 达 5.9 万美元,是全球平均水平的 5.4 倍。同时,由于北美电商市场起步较早,物流、支付等基础设施均已建设完善。高价值用户及成熟的基础设施体系有力地支撑了北美电商行业的发展,根据 eMarketer,2026 年,北美电商市场规模有望达 1.8 万亿,2022-2026 年 CAGR 约 12%,在全球电商市场占比约 22%。

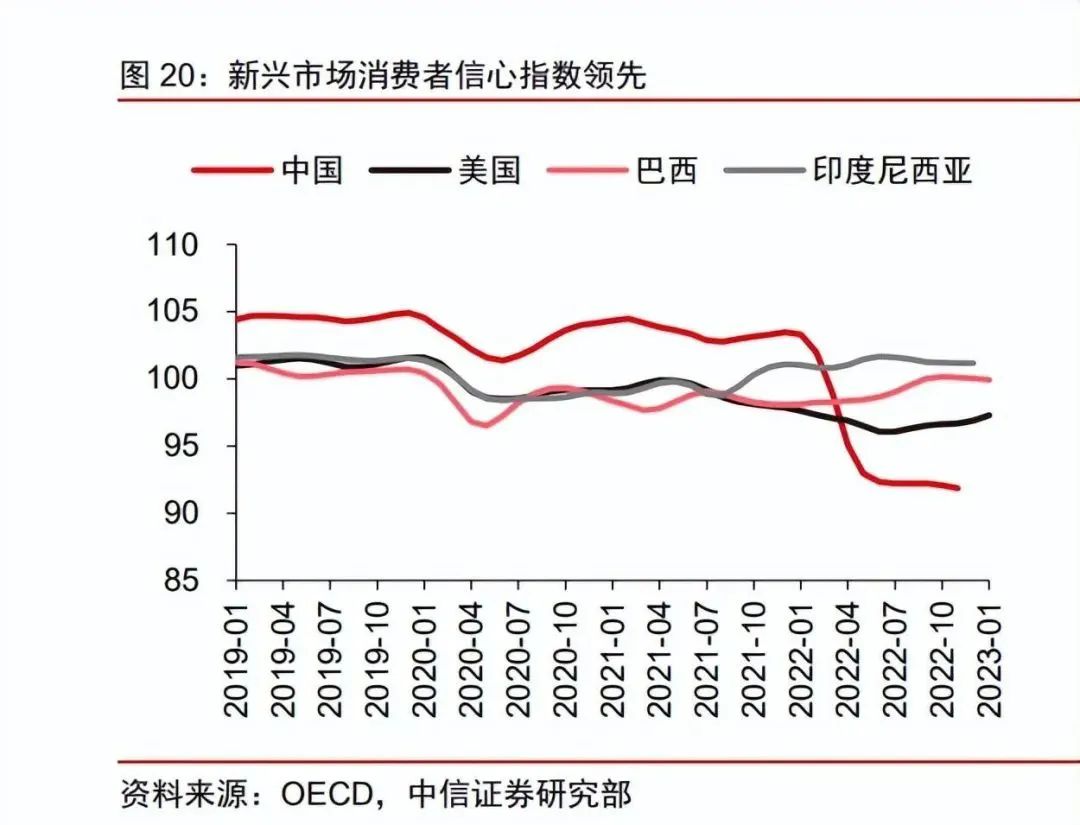

互联网快速渗透,新兴国家电商市场增速领先。受益于东南亚、拉丁美洲等地区年轻的人口结构,促进了互联网在新兴市场的快速渗透及消费市场的活跃。以东南亚地区为例, 印尼/越南/马来西亚/菲律宾 30 岁以下人口占比分别为50%/45%/49%/57%,明显高于中国(36%)/美国(38%)。2021 年,东南亚主要国家互联网用户渗透率均达 50%以上, 电商用户渗透率也已达 35%以上。同时,新兴市场近年经济发展趋势良好,居民消费信心不断提升,根据 eMarketer 预测,2022 年东南亚/拉丁美洲电商市场增速分别为 29.6%/ 18.8%,明显高于全球 9.7%的电商增速。

高体验、强互动提供新兴购物体验,社交电商风口初显。随着海外年轻消费群体的崛 起,对高体验、强互动的新兴购物方式的接受度逐渐提高,通过 TikTok、Instagram 等社交平台进行线上消费的用户持续增加。根据雨果跨境,美国 30%的线上用户已习惯在社媒平台上直接购物,东南亚地区约 20%的订单通过社媒平台完成支付。根据 eMarketer,2026 年,美国社交电商市场规模有望达 1301 亿美元,2022-2026 CAGR 约 25%,社交电商用户渗透率有望达 52.1%。

品牌出海迈入高质量发展新阶段

中国跨境电商万亿市场可期

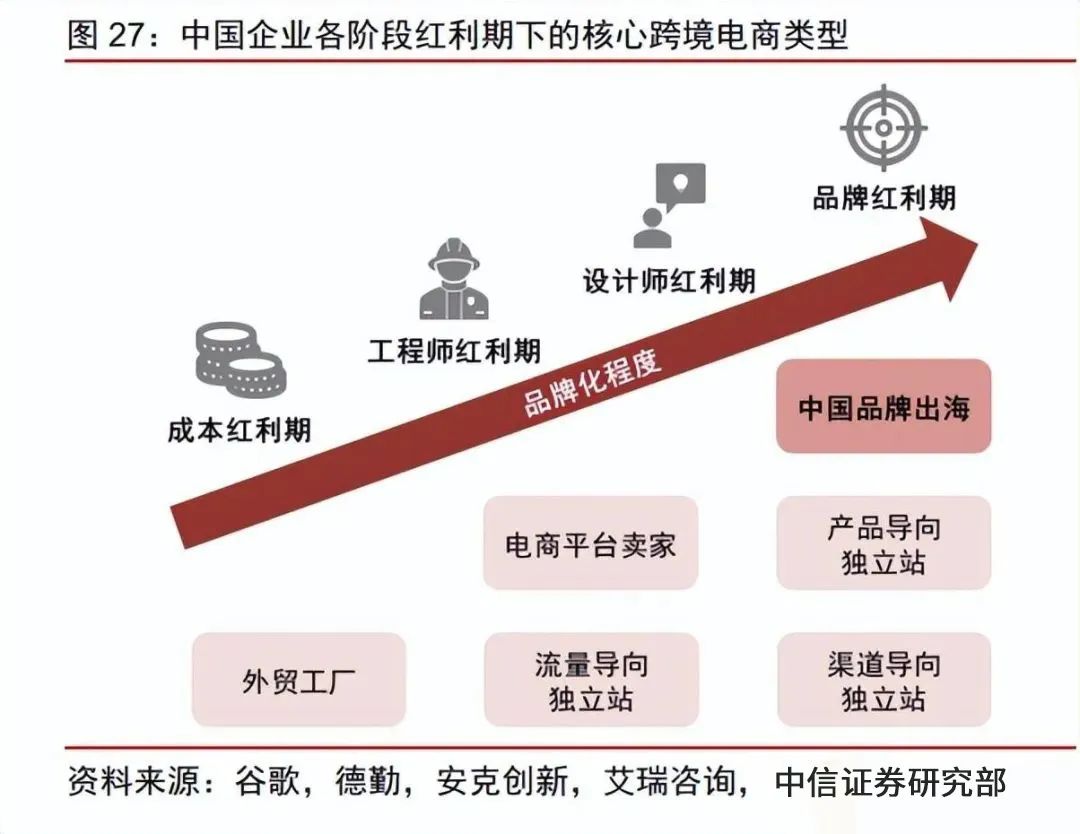

早期,凭借国内的劳动力优势,中国制造的高性价比产品快速打开海外市场,但也带 来了消费者价格敏感、用户粘性及心智较差等问题。经过二十余年发展,随着我国跨境电商模式的逐渐成熟、产业链布局的逐渐深入,以及行业竞争的日益激烈,国内跨境电商卖家正在实现从中国制造到中国品牌的升级,以提升消费者心智并强化议价能力。

根据凯度及艾瑞咨询,发达市场消费者对中国品牌的品牌认知和购买意向逐年提升,2021 年分别达到19.8%/9.4%,4 年间提升 5/1.4pcts。品牌力的提升有望驱动跨境电商市场规模的进一步增长,根据海关总署及艾媒咨询预测,2024 年我国跨境电商出口市场规模有望达2.95万亿,2022-2024 CAGR 约为 22%,在全球电商市场(除中国)占比有望由 2021 年的 8.6%提升至 2024 年的 13.1%。

高效低成本供应链为核心

完备配套服务 助力电商能力输出

● 供应链高度成熟 生产效率全球领先

中国制造业规模庞大,劳动力生产效率领先。我国制造业规模庞大,制造业增加值连 续多年位于全球第一,2021 年我国制造业增加值达 4.9 万亿美元,在全球占比达 29.8%, 领先优势明显。同时,我国制造业产业配套完善,具有 41 个工业大类、207 个中类、666 个小类的生产能力,是全球唯一拥有联合国产业分类中全部工业门类的国家。而我国在劳动力成本上仍然具有优势,根据 Trading Economics,2021 年,我国制造业劳动力年平均工资为 9.2 万元人民币,仅为美国的约 22%。尽管略高于东南亚国家,但根据世界劳工组织,2021 年,我国劳动生产率达印度/越南的 2.5/4.2 倍,劳动力生产效率突出。

产业集群发展成熟,为跨境卖家提供丰富优质供给。一方面,成熟的产业集群和上下 游配套厂家使得我国产业链规模化生产的能力领先;同时,随着跨境电商的蓬勃发展,传统优势产业集群积极开展数字化转型,凭借优质的高性价比商品开拓海外市场。产业集群优势使得我国出口品类形成相应特征,根据亿邦智库,28%/26%/22%的跨境电商卖家选择售卖数码 3C/家居家具/服装鞋帽品类。

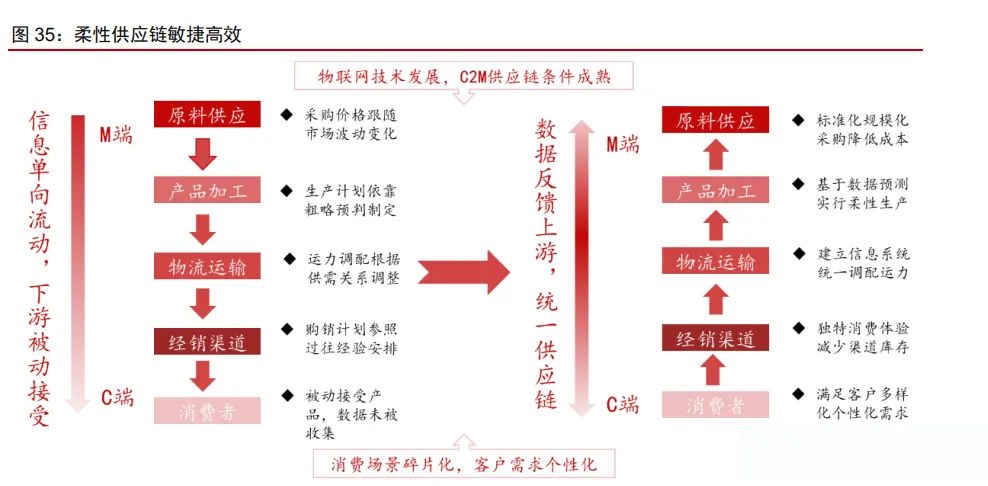

柔性供应链高度敏捷,更快捕捉趋势性机会。中国供应链高度灵活敏捷,对传统供应 链的数字化赋能、消费者数据的沉淀以及逆向反馈使得工厂具有按需生产的能力,大幅降 低商家库存和成本压力,“小单快反”的模式也能帮助商家更快地捕捉趋势性机会。以柔性供应链的极致践行者 Shein 为例,根据 Zara 财报及晚点 LatePost,Shein 从收到订单 到产品出厂/库存周转天数只需 5/30 天,生产及周转效率明显高于 Zara、H&M,而生产成 本仅为 Zara 的 30%-50%。

● 配套服务生态完备 全链路赋能商家出海

物流:时效性价比为核心,海外仓模式快速发展。跨境物流链路较为复杂,较高的物 流成本和较长的送达时间成为影响商家经营和用户体验的重要因素。在国家政策支持及跨境电商行业发展的共同推动下,跨境物流基础设施日趋完善。目前,我国跨境电商出口物 流分为直邮和海外仓两种模式,得益于较高的性价比和时效优势,跨境专线和海外仓占比 持续提升。其中海外仓模式在政策支持下快速发展,2021 年我国海外仓数量超 2000 个, 总面积超 1600 万平米,仓均面积达 8000 平米,2021 年海外仓模式在跨境电商出口物流中份额已达 40%。随着我国在海外仓的持续布局,有望为跨境卖家在通关、税收、物流成 本以及消费者体验等方面提供更多便利。

服务生态完备,全链路赋能跨境卖家。随着跨境电商行业整体成熟度和专业度的提升, 以及行业竞争的加剧,对卖家的综合运营能力提出了更高的要求,跨境支付、代运营、营销推广等跨境电商服务商应运而生。根据艾瑞咨询,2021 年跨境电商领域投融资总金额 达 207 亿元,其中服务商领域融资事件/规模占比分别为 65%/34.5%。跨境电商服务商生态的繁荣,有助于增强跨境卖家面向海外市场的竞争力。

助力电商企业持续增长

聚焦电商行业发展,助推企业成功转型升级。远大方略聚焦行业发展趋势,专研行业解决方案,为企业量身定制改善方案,帮助企业突破增长瓶颈,构建产业生态链,实现转型升级战略增长。

声明:本网站部分作品内容(视频、图片、文章等)来源于互联网公开途径搜索获取,并未限制转载或者复制,如涉及作品侵权问题,请第一时间告知,我们将根据您提供的初步证明材料确认版权并第一时间删除。

- “世界500强”中国五矿旗下中冶瑞木携手远大方略启动《精益管理》咨询项目

- 客户案例 | 远大方略世界500强客户9家,总营收超8万亿!

- “世界500强”中国五矿集团旗下新田岭钨业携手远大方略一期《精益管理》咨询项目总结暨二期启动

- 精益求精 突破百亿——佛塑科技(股票代码:000973)再度携手远大方略开启《精益管理》咨询项目

- 【电源行业案例】打造企业核心竞争力,抓住高速增长机遇!

- 精益改善 高质发展——江苏本川智能(股票代码:300964)携手远大方略落地《精益管理》咨询项目

- 【3C数码行业案例】量身定制行业解决方案,打造3C数码行业样板!

- 江苏倍加洁集团携手远大方略落地《集成产品开发》驻厂管理咨询项目

- 【新材料行业案例】构筑竞争壁垒,成功转型升级!

- 持续打造核心竞争力--深圳市绿联科技携手远大方略落地《集成供应链及IT与流程优化》管理咨询项目